超高速で富を複利成長させる毎月配当銘柄

FROM ショーン・マッキンタイヤ

ほとんどの一般投資家が退職する際の選択肢は限られている。

ヘッジファンドや機関投資家は、リターンを最大化するために、複合資産を幅広く保有している一方で・・・

一般人は資産を老後を賄えるものにするために、債券や株式、あるいは投資信託に頼ることが多い。

残念なことに、これらの資産にはそれぞれ深刻な欠点がある。

債権

高い手数料を取る仲介業者を介在させずに、債券を買うことは困難である。債券とは、本質的に会社や機関に資金を貸し付けていることになるので、貸倒れのリスクもある。そして、金利は非常に長期間、あまりに低い水準で推移してきたので、非常に高いリスクをとらない限り、大半の債券から得る収入は低くなる。執筆時点では、平均的な投資適格債の支払いは、ぎりぎり物価上昇率を上回るほどしか支払われていない。

株式

株式はしばしばカジノでの賭けに例えられる。有名なDalbar QAIBのレポートによると、市場全体のリターンは年率7~12%であるのに対し、一般投資家は約3~5%の長期リターンしか上げていない。これは、感情的な取引(例えば、高値で買って安値で売ること)や、ほとんどの証券会社が投資家に株式の売買に際し高い手数料をとっていること、どの銘柄を買うべきかといった良い情報が従来のメディアに欠けていることに起因するものである。

投資信託

投資信託は、企業や運用者が投資資金をプールして多様な資産を多く購入するため、良い選択肢のように思える。そのため、投資信託は引退した人々に最も人気のある資産となっている。残念ながら、投資下限額、管理手数料と費用、販売手数料を含め、重大な欠点がある。さらに、投資家は投資先をコントロールできないことが多い。また、ファンドへのアクセスも容易ではないため、もし緊急事態が起こったら、株のように売ることすら困難だ。

しかし、幸いなことに、一般投資家には別の選択肢もある。

一般的な人が使える資産で、債券の安定収入と、株式の気軽さと成長ポテンシャル、投資信託の安全性と分散化をブレンドしたものがある。

このような特別な資産を「スーパー銘柄」と呼ぶ人もいるかもしれない。

それは何か?

上場投資信託、つまりETFのことである。

ETFは、株式と同じように取引所で取引される証券のバスケットである。

ETFは、株式やコモディティ、債券、デリバティブ、そして不動産など、あらゆる種類の投資を含めることができる。米国企業銘柄だけ提供するETFもあれば、海外企業銘柄だけ、あるいはその両方を提供するETFもある。

ETFは、個別銘柄を購入するより、経費率や取引手数料が低い。

そして、透明性が高く、投資家が利用できる選択肢の数が多いので、一般の人々は、賢く選んで資金を動かすことができる。

だからこそ、これまで何十年もの間、ETFの種類や、投資金額が膨大に増えてきたのである。

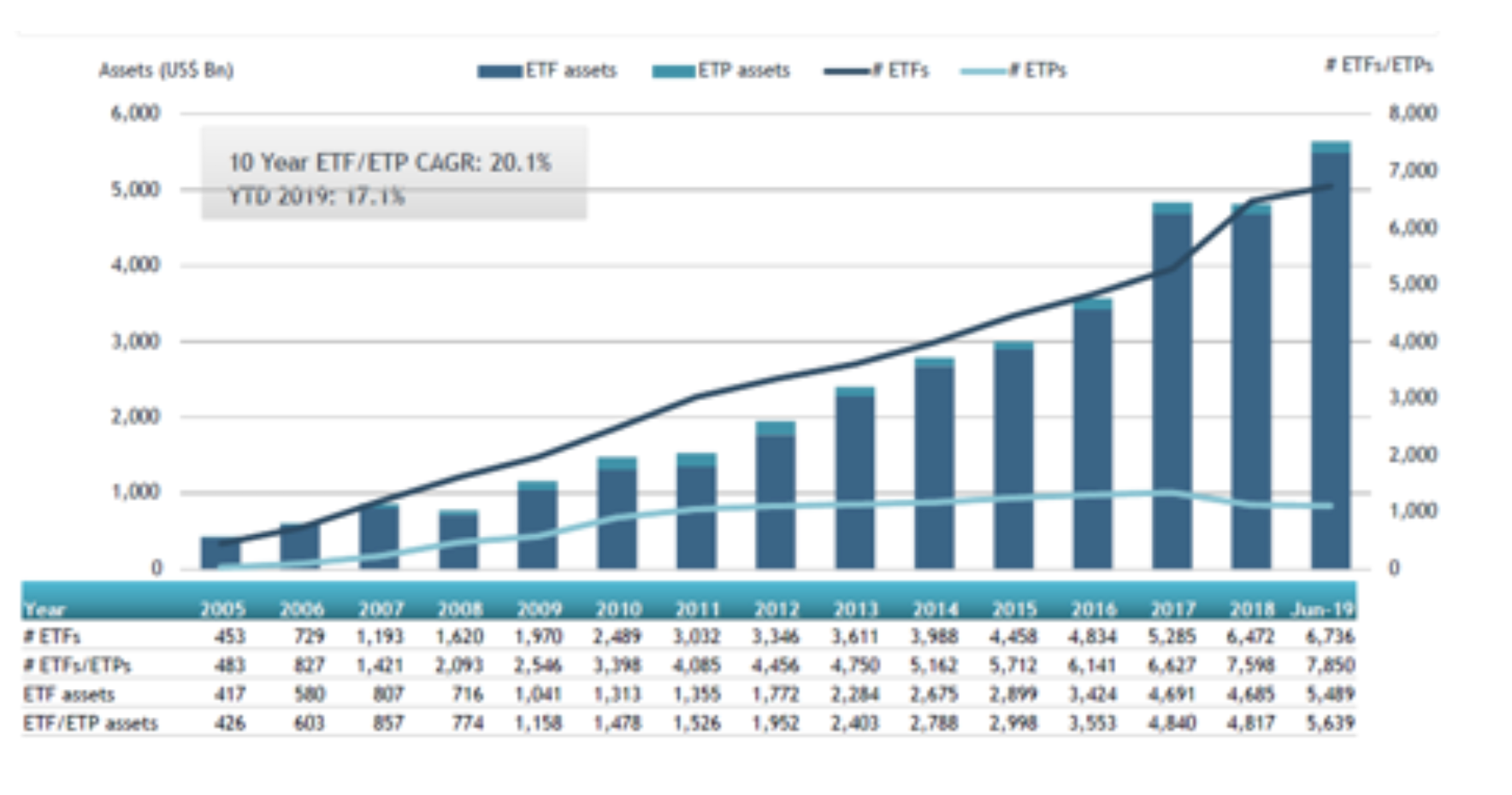

2005年には、市場で利用可能なETFは453銘柄あり、45兆8700億円が投資された。

2019年には6,736のETFがあり、616兆円が投資された。

しかし、特定のETFの最大の利点は、

一度買って生涯保持し、そして以下のものを利用することができるということである。

もし、1円が1ヶ月の間、毎日2倍になるとしたら、いくらになるだろうか。1万円?10万円?1億円だろうか?

全然違う。1円で始まり、31日間毎日2倍になれば、21億4748万3648円になる。1ヶ月で21億円以上になるのだ!これは複利の効果の一例に過ぎない。

元の1円は 2円になったはずである。しかし、その2円は4円に、4円は8円にと変わっていく。1番最初の1円が利息を集めただけでなく、利息として受け取ったすべてのお金も利息を集め始めたために、お金はどんどん加速して増えていく。したがって、増加が積み上がった、つまり足し合わさったのである。

金儲けの世界で最も強力な力の一つである、複利という言葉はこのようにして理解できる。しかし、その言葉はまた、人間の営みのあらゆる分野において、最も強力な力の1つである。

投資家は、ある種のETFのような資産が収益を生み出すので、複利の恩恵を受けることができる。

相場の上昇も収益も、投資収益率(ROI)となる。相場が上昇する資産とは、価値が上がっていく資産のことである。収益を生む資産は、自由に使える現金を増やしたり、同じような収益を生む資産をさらに買い増すために再投資することができる。

収益を生む資産か、相場が上昇し、かつ収益を生む資産でないと、複利は機能しないことがほとんどだ。

収益を生む株式やETFの大半は、3ヶ月に1回、つまり年4回、配当という形で支払いを行う。

しかし、もっと簡単な方法がある。それが、

あまり重要なことだと思えないかもしれないが、

支払われる回数が増えることは、あなたの富をどれほど迅速に複利化できるかに大きな影響がある。

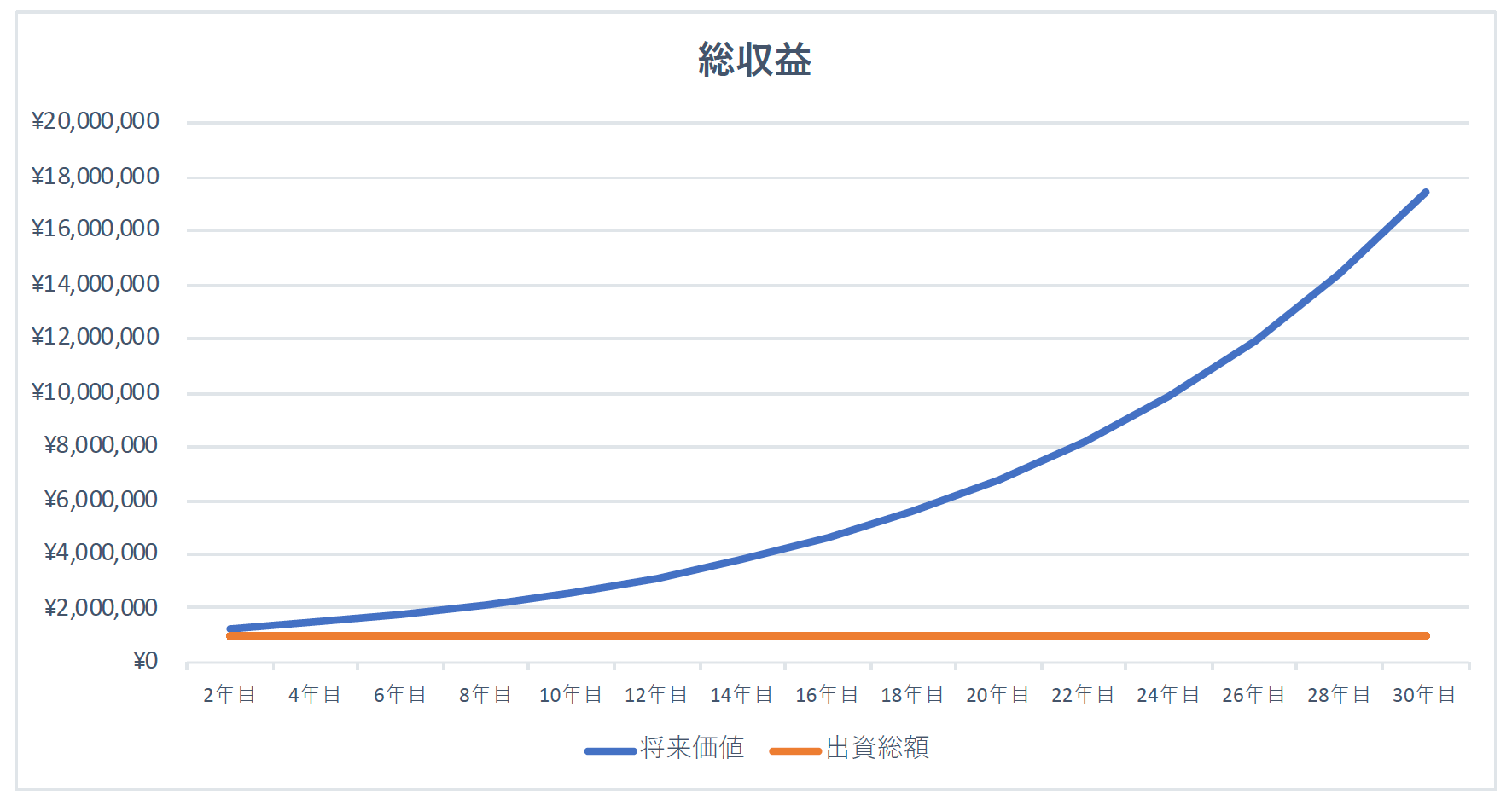

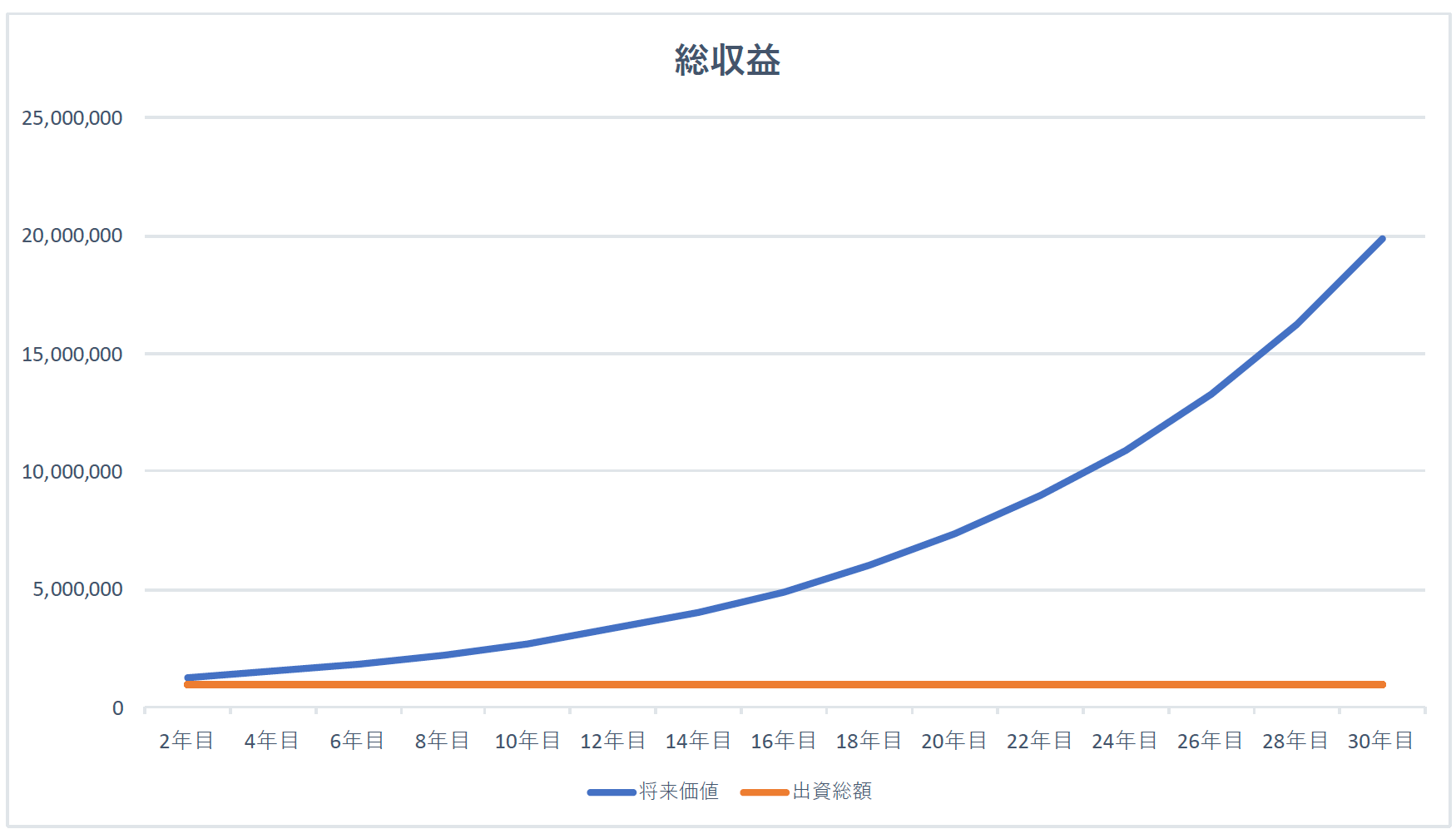

例えば、毎年10%金利で複利成長する投資を、100万円で始めるとする。

30年後には、あなたの投資は1744万円まで成長することだろう。

これはかなり良好なリターンだ。当初の投資額の34倍以上である。

月複利なら、もっとうまくいくだろう。

見てみよう。

同じ金利で同じ期間、

複利計算期間、もしくは収益支払いの回数を変えるだけで、総額は1983万円に増えた。

ほぼ240万円近く増えている。

しかし、このように毎月複利を支払ってくれる企業を見つけるのは容易ではない。

現在、市場に出回るETFの数は6,700以上に及ぶ。

この内、あなたの富を複利化できるのは、ほんのわずかである。

ならば、そのようなETFの中で、毎月配当を支払うものはもっと数少ないということである。

そして、良いもの、つまり負債過多でなく、手頃な手数料のETFを見つけるのはかなり難しい。

しかし、あなたは幸運だ。

以下に、我々の本命である、5つの月次配当株式をリストにしている。

それぞれが異なった資産戦略をとっており、

あなたはそれを買って、生涯持ち続けることができる。

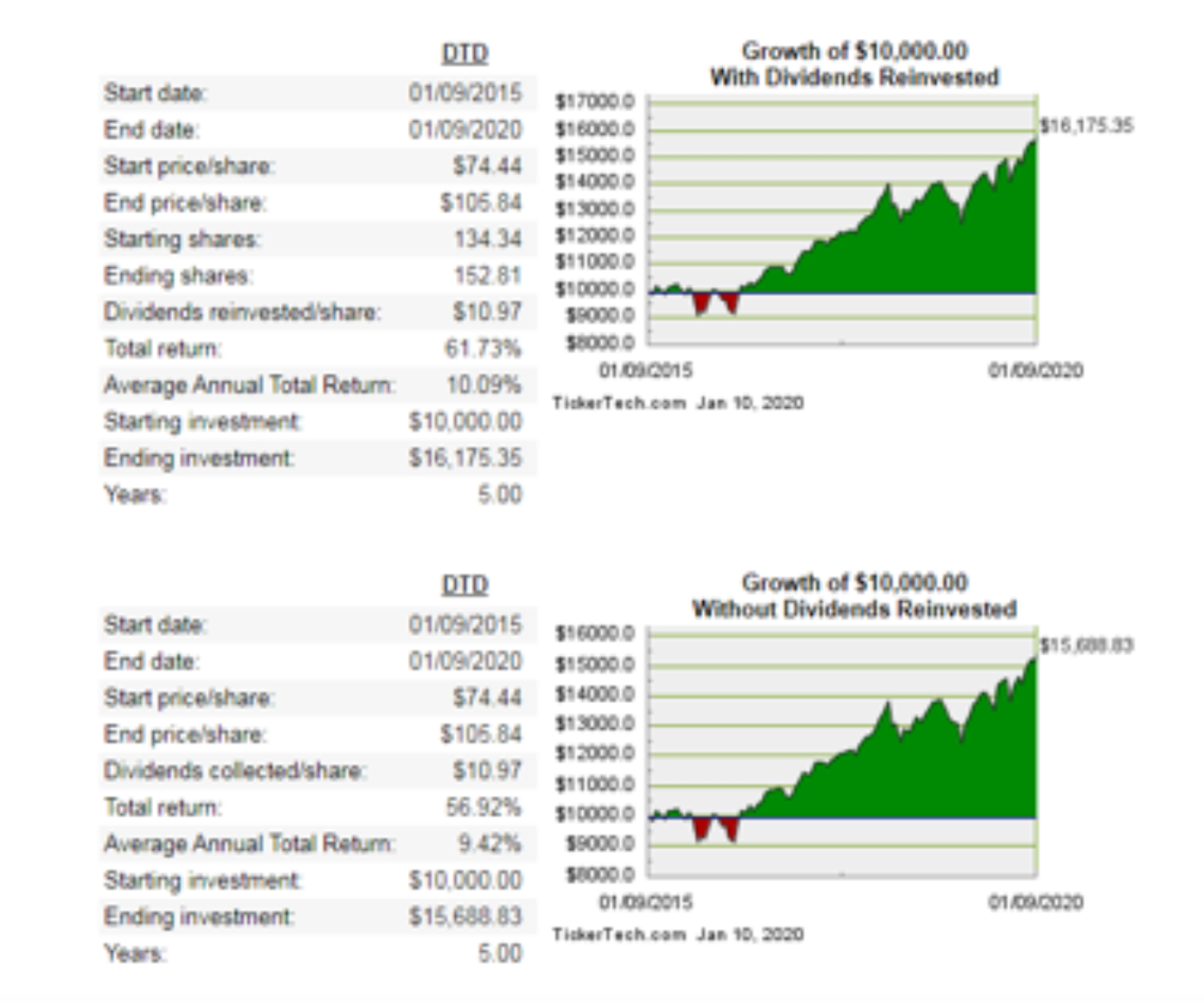

名称:ウィズダムツリー米国トータル・ディビデンド・ファンド(WisdomTree Total

U.S. Dividend Fund)

銘柄コード: DTD

現保有銘柄: 855 銘柄

純資産: 930億円

配当利回り: 2.5%

経費率: 0.28%

取引開始日: 2006年6月16日

戦略: 市場に出回っている全有配当株式を見て、配当を支払い続ける可能性が最も高い大企業に絞り込んで運用されている。より配当性向の高い株式を、より多く保有する。

配当を再投資する場合の5年リターン: 61.73%

配当を再投資しない場合の5年リターン: 56.92%

名称: ウィズダムツリー米国小型株配当ファンド(WisdomTree U.S. SmallCap

Dividend Fund)

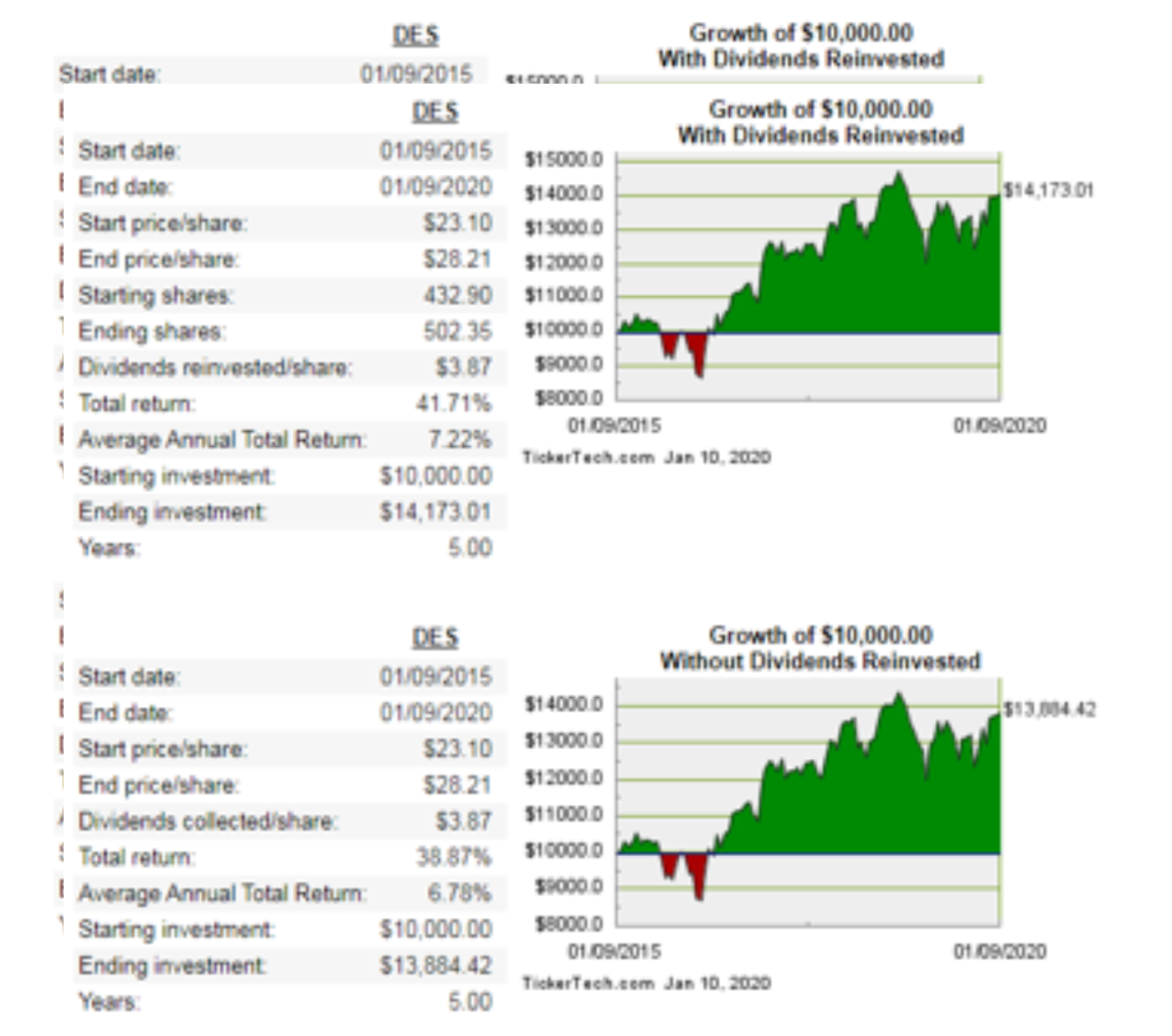

銘柄コード: DES

現保有銘柄: 736 銘柄

純資産: 2310億円

配当利回り: 2.68%

経費率: 0.38%

取引開始日: 2006年6月16日

戦略: 有配当の上場「小型」銘柄(275億円から1100億円の価値がある企業)を

見ている。より配当性向の高い株式を、より多く保有する。

配当を再投資する場合の5年リターン: 41.71%

配当を再投資しない場合の5年リターン: 38.87%

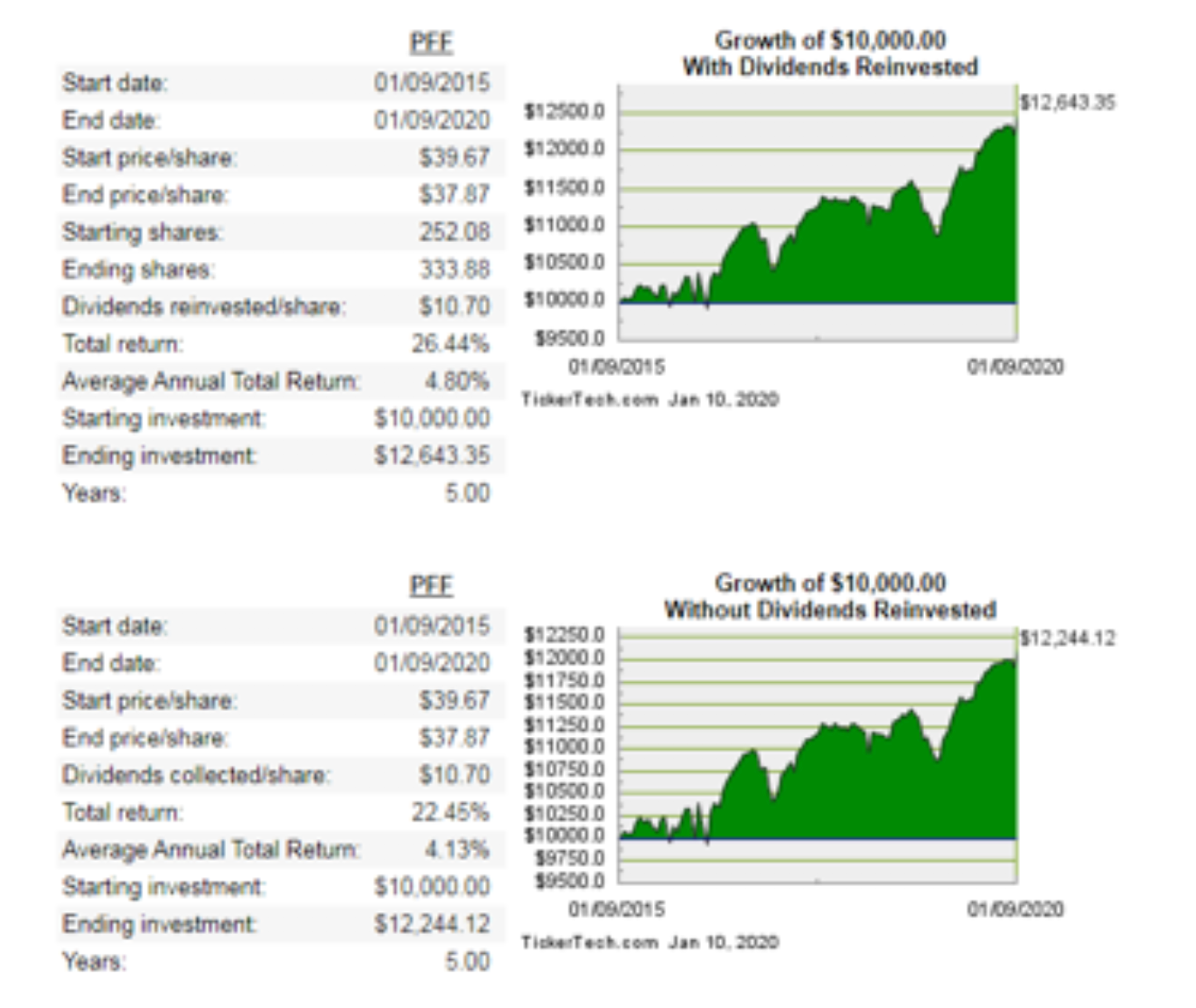

名称: iシェアーズ 優先株式 & インカム証券 ETF(iShares Preferred and

Income Securities ETF)

銘柄コード: PFF

現保有銘柄: 490 銘柄

純資産: 1兆8920億円

配当利回り: 5.61%

経費率: 0.46%

取引開始日: 2007年3月26日

戦略: 主に「優先株式」に投資する。優先株式は、株式としての性質を有しつつ、

債券のように固定配当を払う特殊なハイブリッド資産である。優先株主は、普通株主よりも先に配当が支払われる。

配当を再投資する場合の5年リターン: 26.44%

配当を再投資しない場合の5年リターン: 22.45%

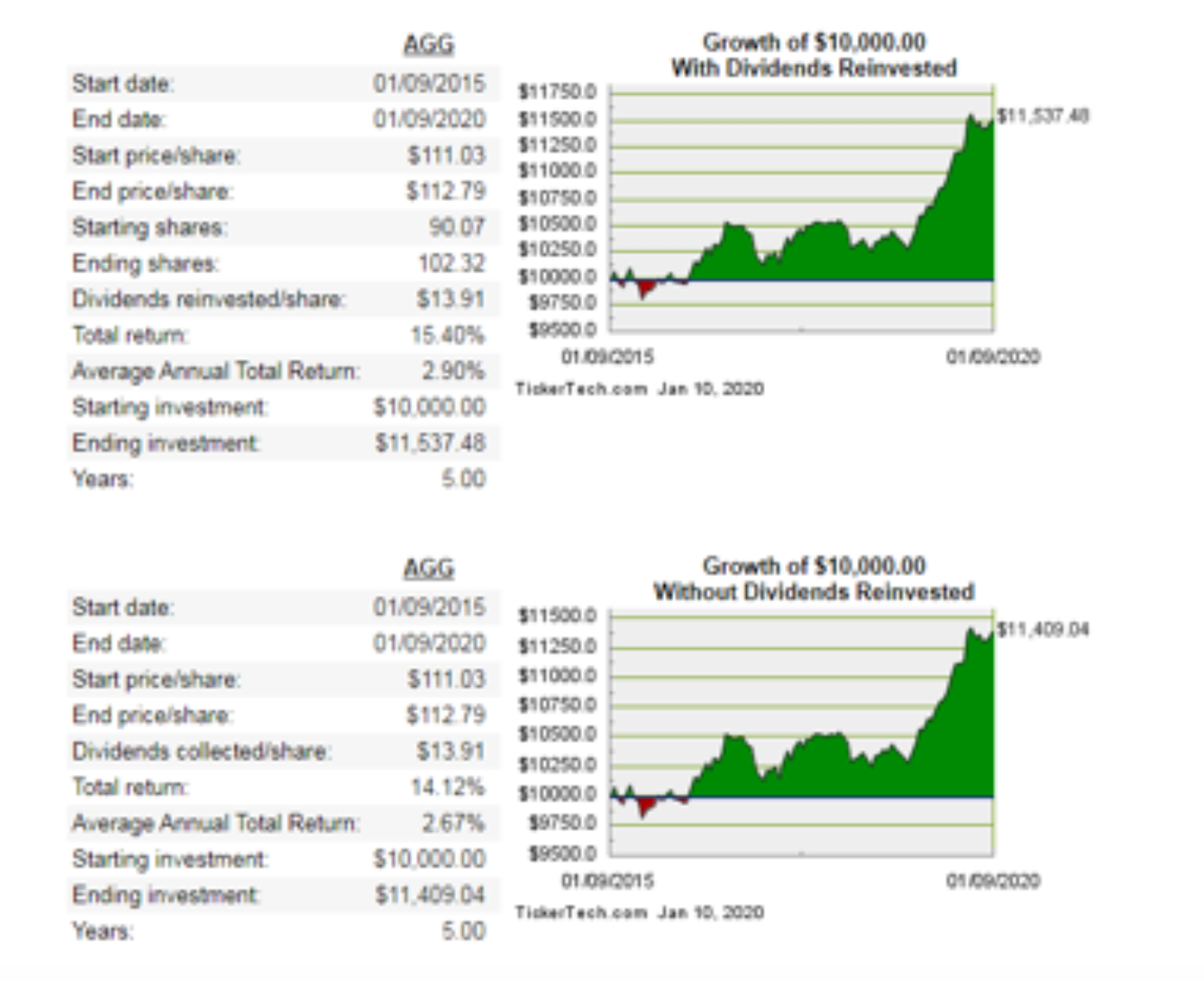

名称: iシェアーズ・コア 米国総合債券市場 ETF(iShares Core U.S. Aggregate

Bond ETF)

銘柄コード: AGG

現保有銘柄: 7,622銘柄

純資産: 7兆6770億円

配当利回り: 2.25%

経費率: 0.06%

取引開始日: 2003年9月22日

戦略: 主に市場全体にわたる投資適格債に投資し、その収益をファンド保有者に分

配する。

配当を再投資する場合の5年リターン: 15.4%

配当を再投資しない場合の5年リターン: 14.12%

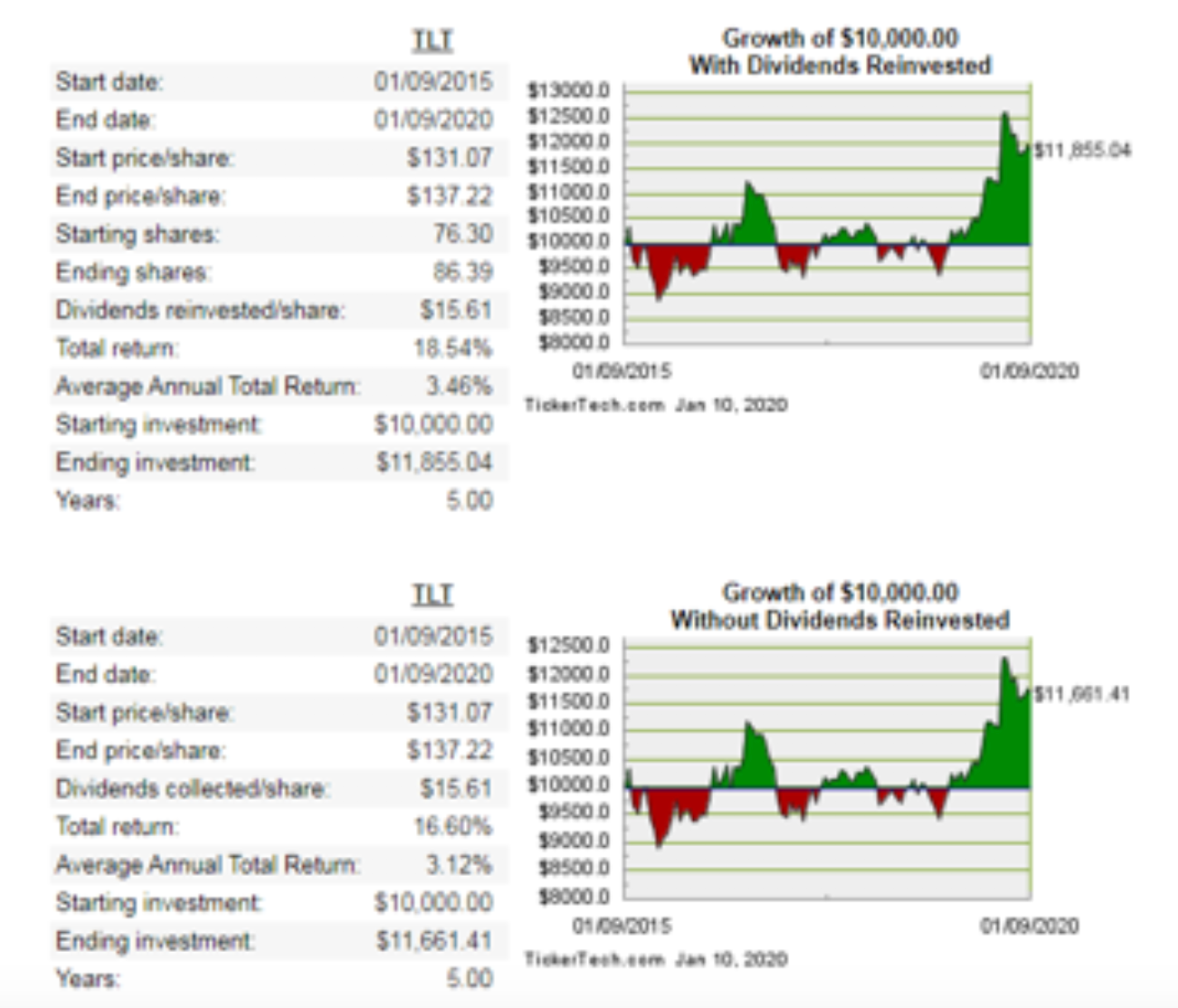

名称: iシェアーズ 米国国債 20年超 ETF(iShares 20+ Year Treasury Bond

ETF)

銘柄コード: TLT

現保有銘柄: 38銘柄

純資産: 1兆8260億円

配当利回り: 2.16%

経費率: 0.15%

取引開始日: 2002年7月22日

戦略: 主に残存期間20年超の米国国債に投資し、その収益をファンド保有者に分

配する。

配当を再投資する場合の5年リターン: 18.54%

配当を再投資しない場合の5年リターン: 16.6%

Sean MacIntyre

Sean MacIntyre